6月に入りますと、定額減税を適用するために、給与や賞与の支給時に月次減税額を控除することとなります。月次減税額を控除した後の事務について、留意点をいくつか確認しておきましょう。

2024年6月1日以後最初に支払う給与や賞与から月次減税額の控除を実施します。

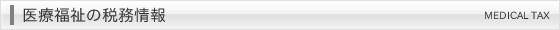

同じ月に賞与と給与の両方を支給する場合には、いずれか支給が早い方から控除することとなります。

仮に控除する前の源泉徴収税額が月次減税額よりも少なかった場合には、月次減税額の全額を控除しきれないこととなります。この控除しきれない部分は、その後に支給する給与や賞与から順次控除していきます。

控除しきれない金額を管理する場合は、給与計算ソフトに頼るか、国税庁から提供されている「各人別控除事績簿」を用いるとよいでしょう。

最終的には、2024年分の年末調整または確定申告で精算することとなります。それまでの間、控除しきれるまで順次控除していきましょう。

月次減税額のうち実際に控除した金額は、給与支払明細書に「定額減税額(所得税)×××円」、「定額減税×××円」などと表示します。

月次減税額のうち実際に控除した金額は、給与支払明細書に「定額減税額(所得税)×××円」、「定額減税×××円」などと表示します。

給与支払明細書に表示できる箇所がない場合には、別紙でも構いません。

いくら減税したのかを対象者へ知らせることが重要です。

なお、その都度控除した金額を表示すればよいだけで、月次減税額の金額(いくら控除できるのか)や累計額(これまでいくら控除してきたかの合計)などの記載は求められていません。

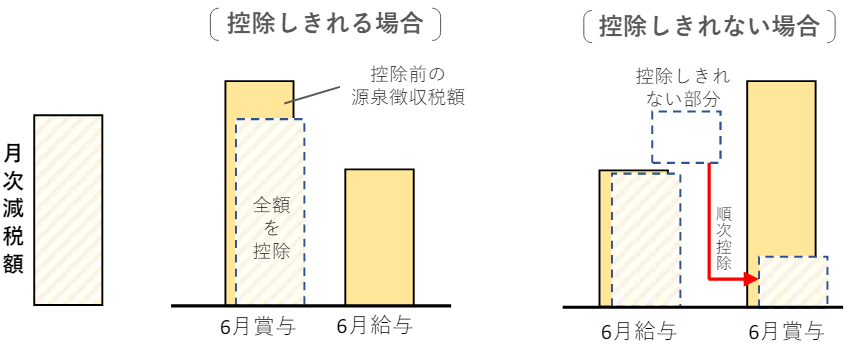

給与等の源泉徴収税額の納付書に記載する税額は、月次減税額控除後の金額です。

上記画像は毎月納める納付書ですが、半年に1度納める特例を適用されている場合に「税額」欄に記載する金額は、7月10日納期限分は1月から6月支給分の合計、翌年1月20日納期限分は6月から12月支給分の合計です。たとえば7月10日納期限分の場合、1月から5月まではこれまでどおりの税額ですが、6月のみ月次減税額控除後となります。給与計算ソフトなどで自動計算してもらえる場合はよいのですが、Excelファイルなどの表計算ソフトや手書きなどで給与計算している場合には、集計する際に拾い出す金額を誤らないようにご注意ください。

月次減税額を控除した結果、本税が0円となった場合には、その納付書は通常どおり作成し、所轄の税務署へ提出します。

なお、前回も記載しましたが、月次減税額決定後に扶養家族の異動等があったとしても、月次減税額は再計算しません。異動等による変動は、年末調整または確定申告で精算をします。その点は改めてご確認ください。

本情報の転載および著作権法に定められた条件以外の複製等を禁じます。