相続対策のひとつとして利用される相続時精算課税。ここでは今年5月に発表された国税庁発表の資料(※1)から、相続時精算課税の申告状況をみていきます。

相続時精算課税は、贈与時に贈与財産に対する贈与税を納め、その贈与者が亡くなった時にその贈与財産の贈与時の価額と相続財産の価額とを合計した金額を基に計算した相続税額から、すでに納めたその贈与税相当額を控除することにより、贈与税・相続税を通じた納税を行う制度です(※2)。

原則として60歳以上の父母又は祖父母から、18歳以上の子又は孫に対し財産を贈与した場合において選択でき、贈与を受けた年の翌年の2月1日から3月15日の間に、一定の書類を添付した贈与税の申告書を提出する必要があります(※3)。

相続時精算課税は、2,500万円までの贈与について贈与税が非課税となり、それを超える金額には一律で20%の税率で課税されます。暦年贈与に比べて一度にたくさんの贈与ができるメリットがあります。

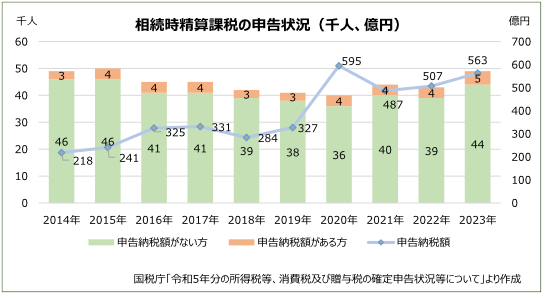

上記資料から、直近10年間の相続時精算課税の申告状況をまとめると、下グラフのとおりです。

2023年の相続時精算課税の申告人員は、申告納税額がない方が44千人で2014年、2015年に次ぐ人数となりました。申告納税額がある方は5千人で、直近10年間では最も多くなっています。申告人員全体も49千人で2014年と並んで、2015年に次いで多い状況です。

2023年の申告納税額は563億円で、2020年の595億円に次いで高い額です。また、500億円を超えたのは2年連続となっています。

令和5年度(2023年度)税制改正により、相続時精算課税でも基礎控除として毎年110万円を控除できるように改正が行われました。この改正は2024年1月1日以後に贈与により取得する財産に係る相続税又は贈与税について適用されるものですが、2023年の申告人員増加にも、何らかの影響を与えたのかもしれません。

相続時精算課税について詳しくお知りになりたい方は、当事務所までお気軽にお問い合わせください。

(※1)国税庁「令和5年分の所得税等、消費税及び贈与税の確定申告状況等について」

2024年(令和6年)5月に発表された資料です。申告人員は2019年分〜2021年分が翌年4月末まで、それ以前と2022年分以降は翌年3月末日までに提出された申告書の計数です。なお、相続時精算課税に係る申告人員には、暦年課税との併用者を含んでいます。

(※2)国税庁「タックスアンサー 相続税 No.4301 相続時精算課税の選択と相続税の申告義務」

(※3)国税庁「タックスアンサー 相続税 No.4103 相続時精算課税の選択」

本情報の転載および著作権法に定められた条件以外の複製等を禁じます。